銀行に置いてある住宅ローンのパンフレットやインターネットを見てみると住宅ローンの商品概要には「〇〇保証会社の保証が得られる方」というのが融資条件になっているのを見かけます。銀行でお金を借りるのに保証会社の保証が必要とはどういう事なのでしょうか?そして、この保証会社とは一体どんな会社なのでしょうか?

住宅ローンの借入には保証会社が不可欠

保証会社とは、銀行で住宅ローンを借入する際に銀行に対して保証人となってくれる会社です。大抵の場合は、銀行の関連会社が運営しています。

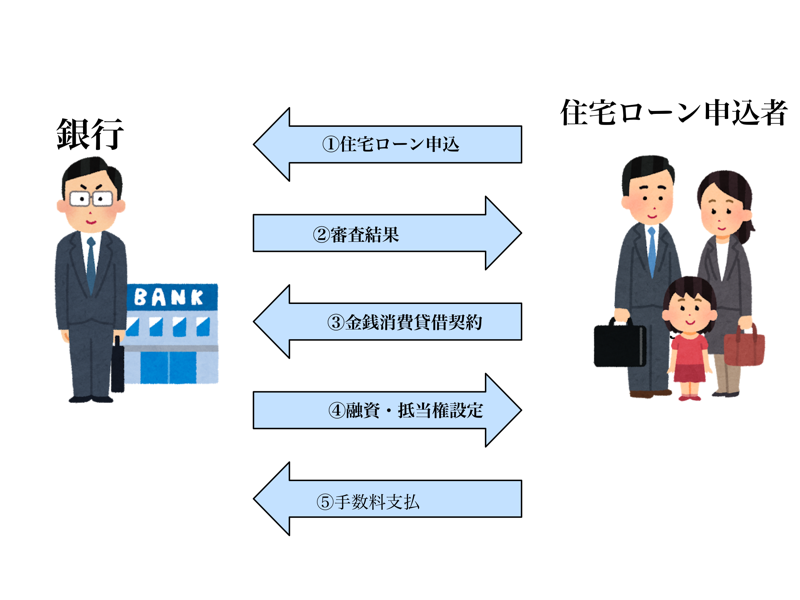

融資業務を銀行が行い、審査・保証業務を保証会社が行います。銀行は融資業務や返済に関する管理業務を行う仕組みになっています。

上の図のとおり、住宅ローンの借主は保証料を支払い銀行に対して保証人になってもらいます。通常は自宅への担保設定(抵当権)を保証会社がします。

下記の図では、借主が銀行に対して直接担保提供や保証人を立てるパターンもあります。(プロパー型の融資と言いいます)一時期はプロパー型融資も行なっているところもありましたが、今では少なくなっています。

いずれにしても、借主にとってはお金を借りるために自宅を担保に入れ、場合によっては保証人も必要であることにはかわりはありません。

住宅ローンの融資についてくるナゾの保証料について

保証料とは、銀行から住宅ローンとしてお金を借りるために保証人になってもらうための費用です。

銀行に対して保証してもらうために、借入額とローンの期間に応じた金額を保証料として、住宅ローンの借入時に支払いをします。

通常、保証料は保証会社に、事務取扱手数料を銀行に支払います。

保証料の支払い方法は2通りある

保証料の支払い方法は

- 借入時に一括支払

- 毎月の住宅ローンの支払に合算して支払い

の2通りがあります。

1の保証料の支払い方法を「外枠」、2の保証料の支払い方法を「内枠」ということもあります。

資金の準備ができるのであれば「外枠(保証料一括払い)」で、余裕がなければ「内枠(保証料分割払い)」とする事ができます。

つまり、保証料内枠方式は毎月のローンの支払いにプラスされるので、保証料相当分を金利の上乗せとして住宅ローンを取り組みします。

銀行によっては保証料のない住宅ローンも・・・

各銀行によって、保証料の算出方法が異なりますし、そもそも保証料がない場合もあります。

実際、手数料が「融資額×○○%、保証料不要」といったものもあります。

この場合のように保証料が不要なので、魅力的なようですが、手数料が高くなっていてトータルでみると、保証料がある他行とほとんど支払額は同じ・・・ということもあります。

保証料と手数料の違い

保証料であれば一括で繰上げ返済した時に、一定の費用を差し引いて利用しなかった期間(繰り上げ返済分)は返戻されます。つまり先程書いた通り保証料はローンの額と期間によって計算されるので、利用しなかった期間は返却されるのです。

手数料であれば、いわゆる手間賃なので返戻はありません。

つまり繰り上げ返済した時は、保証料なら返ってきますが手数料なら返って来ないということです。

ちなみに、保証料を内枠(分割支払い)とした時は、先払い分がないので、完済した時には返戻がありません。

ここで「自分は繰り上げ返済はする事はないと思うから、支払う事は同じだしどちらでもいいや」「先のことは分からないし、かかるお金は保証料でも手数料でも仕方ない」と思うかもしれません。

確かに繰り上げ返済は余裕資金でするものと考えがちですが、実は、他の金融機関に借り換えをする時も発生するものです。

A銀行で借り入れしていた住宅ローンをB銀行から借りて返済することになるので、A銀行は繰り上げ返済することになります。

ここで、A銀行の住宅ローンを組む際に一括で保証料を支払っていれば、手数料が差し引かれて未利用期間の保証料が返戻されます。もし保証料が無料で事務取扱手数料が高いタイプの住宅ローンであれば、戻ってくることはないでしょう。

もう一度まとめると、

保証料は保証会社に対して支払うもので保証期間と住宅ローンの借入金額で支払額が決まる。

→繰り上げ返済すると保証の未利用期間相当分は戻ってくる。

手数料は、事務取扱手数料として銀行に支払うもの。

→繰り上げ返済しても当時の事務取扱手数料なので戻ってこない。

ということになっています。支払う側としては単なる費用なのですが、支払先が異なり性質も違うので、お金が戻ってくるのかどうかが変わってきます。(保証料の返戻については、契約により異なる場合もありますので、金銭消費貸借契約時に必ず確認してください)

この記事へのコメントはありません。